17.12.2024

Fake news ou pragmatisme chinois sur les marchés internationaux ?

Tribune

28 septembre 2017

Depuis plusieurs semaines, les marchés pétroliers et financiers[1] sont traversés par des rumeurs concernant l’instauration prochaine d’un contrat pétrolier à la Bourse de Shanghai, un contrat qui serait libellé en monnaie chinoise, le yuan, et adossé à l’or. Sur un marché pétrolier dominé par deux places boursières localisées aux Etats-Unis -le Chicago Mercantile Exchange (CME) dont la filière énergétique le New York Mercantile Exchange (NYMEX) offre principalement des contrats pétroliers sur le West Texas Intermediate (WTI)- et au Royaume-Uni -l’Intercontinental Exchange (ICE) qui propose principalement des contrats adossés au Brent-, la stratégie de Pékin ne laisse pas indifférente la communauté pétrolière et financière. Que les rumeurs avancées par différents médias asiatiques ou russes soient fondées ou non, (i) : elles doivent interroger sur les conséquences que pourraient avoir sur les marchés un contrat pétrolier à la Bourse de Shanghai libellé en monnaie locale chinoise, et (ii) elles doivent être analysées non plus sous un angle pétrolier et financier mais sous un angle purement géopolitique.

La Chine souhaite affirmer un pouvoir de marché sur les marchés pétroliers

Depuis le milieu des années 1980, les marchés pétroliers sont régis par le système dit des 3 markers avec certaines qualités de pétrole -le WTI pour les Etats-Unis, le Brent pour l’Europe et l’Oman-Dubaï pour les pétroles exportés du Moyen-Orient vers l’Asie- servant d’indices de références. Les markers ne sont pas choisis au hasard et reflètent l’état des équilibres régionaux en matière d’offre et de demande. Les pétroles choisis, plutôt légers pour le WTI et le Brent, ont une structure de propriété diversifiée et ont des caractéristiques chimiques particulièrement adaptées à l’appareil de production de la zone considérée. En outre, dans chacune des zones d’échanges, il existe un bon niveau d’infrastructure (réseau de pipelines dans la zone WTI, infrastructure portuaire en zone Brent (Sullom Voe).

Deuxième consommateur mondial de pétrole mais premier importateur depuis 2016, la Chine considère que son pouvoir de marché sur les marchés pétroliers est aujourd’hui limité et qu’elle subit les variations des prix du pétrole sans bénéficier d’« une prime à la hauteur de son statut ». La création d’un contrat pétrolier dans une bourse chinoise pourrait ainsi, selon Pékin, permettre aux acteurs chinois de mieux se protéger de la volatilité des prix, sans avoir à recourir à des contrats libellés en dollars, monnaie dont les cours varient quotidiennement. L’idée de ce contrat n’est pas nouvelle : Pékin prépare le lancement de son propre contrat pétrolier depuis 2010. Elle a émergé de nouveau en 2014 et en 2015 au sein du Shanghai Futures Exchange et de sa filiale le Shanghai International Energy Exchange (INE), sans toutefois être couronnée de succès. Manque d’intérêt de la part des investisseurs habitués à réaliser leurs opérations de trading sur des places américaine et européenne, présence d’un hub majeur de trading régional à Singapour et forte régulation chinoise avec notamment un haut niveau de taxe étaient les arguments le plus souvent avancés pour expliquer les différents faux départs du lancement du contrat depuis près de 7 ans. Toutefois, une autre problématique récurrente était évoquée : le contrat libellé en yuan, monnaie non convertible internationalement, était très peu attractif pour les principaux acteurs du marché. Sauf à réaliser des achats immédiats de produits chinois en contrepartie des livraisons pétrolières ou à conserver en réserve du yuan dans leur portefeuille, les contrats en yuan offraient trop peu d’options pour les acteurs. Ces derniers considéraient en outre que la valeur des contrats en yuan était susceptible d’évoluer au gré de la politique monétaire chinoise et les exposait ainsi à un fort risque de change.

Début septembre, de nouvelles rumeurs ont été rapportées par certains opérateurs de marchés : le contrat établi en yuan pourrait être convertible en or. S’il ne nous appartient pas de juger du niveau de crédibilité de cette annonce, il est particulièrement intéressant de se pencher sur les conséquences possibles d’un tel contrat sur les marchés pétroliers.

Un contrat pétrolier économique ou géopolitique ?

Dans une note parue en mai 2017[2], les autorités de la Bourse de Shanghai ont justifié le lancement du nouveau contrat pétrolier en Chine par le fait que les prix établis aux Etats-Unis et en Europe ne refléteraient pas réellement l’équilibre régional en Asie. Alors que les deux principaux markers actuels sont des pétroles légers, la Chine a choisi un pétrole de qualité moyenne (medium sour crude) arguant du fait que cette qualité représente près de 45 % du pétrole mondial, qu’il n’existe pas de contrat pétrolier assis sur un pétrole de qualité moyenne à l’heure actuelle et que ce type de pétrole est majoritairement importé par la Chine et par ses voisins régionaux. Pour un pays comme la Chine qui importe près de 68 % du pétrole consommé sur son territoire, adosser le contrat pétrolier sur la qualité moyenne importée était dès lors une nécessité. Premier importateur mondial, la Chine pourrait ainsi offrir une liquidité importante à ce contrat et ce dernier pourrait rapidement devenir le premier contrat pétrolier mondial. Paradoxalement, la faiblesse financière avérée de son libellé en yuan pourrait, dans le contexte géopolitique actuel, constituer une force pour Pékin. En effet, les pays sous sanctions ou dans l’œil du cyclone des Etats-Unis (Iran, Russie, Venezuela, etc.) pourraient être attirés par la vente de leur pétrole à partir d’un contrat en yuan, leur évitant ainsi d’utiliser le dollar dans leurs transactions.

Dans sa volonté d’internationalisation de sa monnaie et pour attirer les acteurs industriels et financiers, la Chine pourrait annoncer la convertibilité en or de ce nouveau contrat pétrolier sur les Bourses de Shanghai et de Hong Kong. Ce contrat, ouvert aux investisseurs étrangers et aux compagnies pétrolières, pourrait donc devenir attractif pour l’ensemble de la communauté financière. Sur le Shanghai Gold Exchange, il est déjà possible de trouver des contrats Futures sur l’or libellés en yuan depuis avril 2016 et à Hong Kong depuis juillet dernier. Mais ces contrats ne rencontrent pas de grand succès pour l’instant. Par contre, la mise en place d’un contrat pétrolier en yuan assis sur l’or reviendrait à donner la possibilité aux opérateurs une option pour être payés in fine en or. Cela pourrait encourager les futurs utilisateurs des contrats pétroliers qui souhaitent éviter d’utiliser le dollar et qui ne souhaitent pas encore utiliser le yuan à recourir à ce type de contrat. L’affirmation de la Chine sur les marchés pétroliers aurait ainsi également pour conséquence une réduction du rôle (et du poids) du dollar sur les marchés internationaux.

Un opérateur étranger pourrait ainsi vendre du pétrole en Chine en yuan et acheter de l’or avec la monnaie chinoise à travers un contrat sur la Bourse de Hong Kong. Signal faible de ce schéma, la Banque centrale russe a ouvert sa première filiale en Chine en mars 2017 et une banque russe de première importance, la Sverbank, a commencé à réaliser des opérations de trading d’or en Chine[3]. Cette issue permettrait notamment à certains pays pétroliers de transformer une partie de leurs avoirs en or et non plus en dollars, qui restent soumis aux variations de la politique monétaire américaine. Dans ce contexte, c’est une transformation des actifs vers l’or qui serait encouragée et qui rappelle étrangement le système de convertibilité or qui a tenu jusqu’au 15 août 1971.

La Chine a commencé à encourager certains de ses fournisseurs de pétrole à substituer des paiements en dollar à des paiements en yuan et en or. En juillet, une proposition aurait été faite dans ce sens à l’Arabie Saoudite, le premier exportateur mondial. Même si cette dernière bénéficie d’une relation privilégiée avec la Chine – selon le Nikkei Asian Review[4], les deux pays auraient établi un fond d’investissement commun de 20 milliards de dollars et souhaitent cimenter leur relation lors de la mise sur le marché[5] de l’entreprise nationale Saudi Aramco -, Ryad a perdu près de 10 % de ses parts de marché sur le marché chinois depuis 2008, au profit de la Russie, de l’Iran et de l’Angola, l’Angola ayant fait de la monnaie chinoise sa deuxième monnaie de référence au niveau national. Les décisions de l’Arabie saoudite risquent d’être la clé de voute des grands équilibres pétroliers et monétaires dans les années à venir.

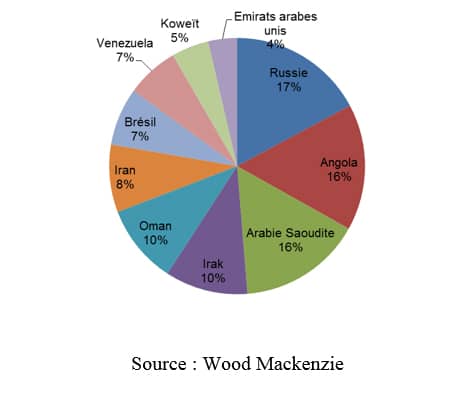

Figure 1 : Principaux fournisseurs de pétrole de la Chine en 2016

En amenant une large part de ses principaux fournisseurs Russie, Angola, Arabie saoudite, Irak, Oman et Iran à modifier les clauses monétaires de leurs contrats, c’est une part non négligeable des exportations mondiales de pétrole qui pourrait in fine être libellé en yuan en lieu et place du dollar. Cette dynamique pourrait transformer de manière radicale les équilibres financiers internationaux et ce d’autant plus que la Chine espère également lancer des contrats sur les principaux marchés de commodités dans les années à venir (gaz, cuivre, etc.). Cette question mainte fois posée dans les années 2000 de substituer le dollar par une autre monnaie (ou un panier de monnaie) trouve ainsi une nouvelle actualité. La question est désormais de savoir si cette information sera confirmée et si la Chine souhaitera établir un lien fixe entre l’or et le yuan. Dans cette hypothèse, c’est tout le système monétaire qui risquerait d’être modifié, la Chine obtenant un rôle plus prononcé dans l’architecture financière internationale, rôle qu’elle réclame depuis plusieurs années.

Au final, si cette histoire se révèle être une Fake News, elle peut s’apparenter à un message adressé aux Etats-Unis alors que Washington appelle à un durcissement des sanctions auprès de certains alliés chinois comme la Corée du nord et l’Iran. En effet, elle aura largement alerté la communauté financière sur les conséquences d’une montée en puissance de la Chine sur les marchés financiers et sur sa capacité à les transformer, dans les années à venir, en provoquant les Etats-Unis sur son terrain de jeu économique, énergétique et monétaire.

_________________________________

[1] http://www.scmp.com/business/commodities/article/2102546/china-aims-pricing-power-launching-crude-oil-futures

[2] http://www.shfe.com.cn/en/AnnouncementandNews/SHFENews/911327709.html

[3]http://www.reuters.com/article/sberbank-gold-china/russias-sberbank-begins-physical-gold-trading-on-shanghai-exchange-idUSL8N1K41VS

[4] https://asia.nikkei.com/magazine/20170914/Business/China-aims-for-dollar-free-oil-trade?page=2

[5] A hauteur de 5 %.