19.12.2024

Déclin du culte des banques centrales : pourquoi la BCE peine à raviver la zone euro

Tribune

26 février 2016

Aux Etats-Unis, la Réserve fédérale s’est, à la suite de la faillite de Lehman Brothers, engagée dans une politique ultra-expansionniste qui a permis d’abaisser un temps le taux de change du dollar, de relancer le crédit et de retirer des marchés une partie de la dette publique américaine. Au fur et à mesure de ses achats, la Fed aura ajouté pour 3700 milliards de dollars à son actif, injectant autant d’argent dans les marchés financiers. En décalage avec ses effets limités sur l’économie réelle, cette politique a créé des conditions favorables à une envolée spectaculaire et problématique du prix des actifs financiers, bien au-delà d’un simple rebond, et profondément déstabilisé les flux financiers vers les marchés émergents.

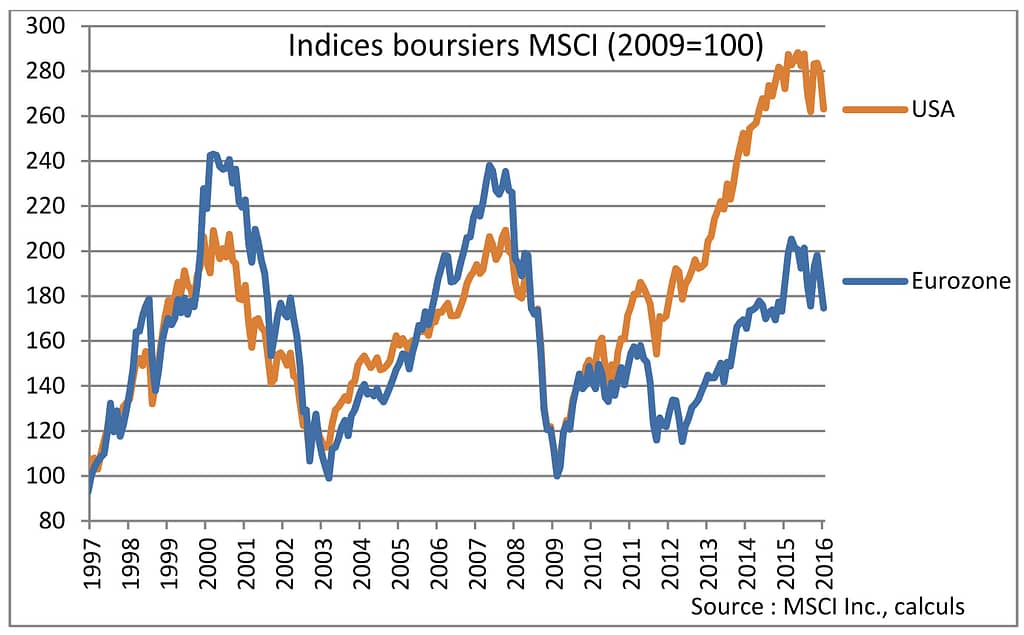

La situation est substantiellement différente, et autrement inquiétante, au sein de la zone euro. Si la BCE a progressivement abaissé ses taux pour faire face à la crise, elle ne s’est engagée que l’an passé dans la voie de l’achat de titres obligataires (quantitative easing), suivant tardivement, mais avec la ferveur du converti, l’exemple américain. Il s’avère que cette politique visant à contrer les tendances déflationnistes est loin de produire les effets escomptés ; ce qui n’est guère surprenant pour peu que l’on s’intéresse aux ressorts réels de la demande. De plus, la promesse de faire toujours plus n’apporte pas dans la durée le soutien tant espéré aux marchés financiers. Le programme d’achat de la BCE est arrivé à un moment de ralentissement puis de retournement des marchés boursiers américains, après l’arrêt du programme de la Fed qui les avait propulsés à un niveau 2,8 plus élevé que leur point bas de l’hiver 2009 et de 37% supérieur à leur pic de l’été 2007.

Propulser les marchés financiers n’est certes pas une fin en soi de la politique monétaire. Mais face à la menace permanente de déflagration financière liée à l’éclatement de bulles qu’elles participent elles-mêmes à gonfler, les banques centrales se sont enfermées dans ce cercle vicieux. L’écart de réaction des bourses européenne et américaine à la politique d’achat de la BCE et de la Fed respectivement pointe des différences de fond. Non seulement ces programmes n’interviennent pas aux mêmes étapes de la « reprise », mais il faut ajouter à cela que les situations financières sous-jacentes diffèrent fortement. Dès 2008, les autorités américaines ont mis en place le programme TARP (Troubled Asset Relief Program) qui visait à débarrasser les institutions financières des actifs toxiques qui minaient leur bilan. Cette mesure était controversée dans la mesure où elle déresponsabilisait les principaux acteurs de la bulle, mais elle permit d’éviter un effondrement du système financier et de restaurer une certaine confiance entre les institutions financières sur le marché interbancaire. Elle s’est même avérée rentable pour l’Etat américain, une fois ces actifs revendus au cours de la reprise économique. Le programme d’achats de la Fed est donc intervenu dans un contexte d’assainissement relatif du secteur bancaire et de reprise économique, bien que modeste.

Un programme de type TARP ne pouvait être le fait que d’un Etat souverain et non d’une simple banque centrale, fût-elle particulièrement impliquée comme préteur en dernier ressort. L’Etat est responsable d’éviter un effondrement, quitte à prendre le risque de mesures exceptionnelles et polémiques qui échappent au cadre restreint de la politique monétaire. Le programme d’achats de la Fed a buté sur cette réalité car, aussi expansionniste qu’il ait été, les sommes injectées sont essentiellement restées dans les marchés financiers. Il apparait aujourd’hui que Ben Bernanke était en réalité tenté par le « helicopter money » [1] (ce que nous appelons plus couramment « la planche à billets ») pour financer une relance budgétaire, probablement sous couvert d’un programme de QE permanent. Une telle option de coordination budgétaire avec la banque centrale était néanmoins exclue par le rapport de force politique au Congrès. Cette voie aurait pourtant été moins dommageable financièrement et plus efficace économiquement. Pour faire simple, ce type de « planche à billets » destinée à l’économie réelle serait davantage en phase avec les standards conservateurs que l’abstraction du quantitative easing. Il n’est guère surprenant que Milton Friedman ait proposé une telle approche dès 1948 [2], parallèlement à un système 100% monnaie (qui consiste à transférer la création monétaire des banques commerciales vers la banque centrale en les forçant à détenir autant en réserves à la banque centrale qu’elles reçoivent de dépôts de leurs clients).

La zone euro est une économie sans Etat (ou avec dix-neuf gouvernements inégaux pour être plus précis…). Elle a donc pris une voie substantiellement différente du pis-aller américain, non seulement en se limitant à une politique monétaire d’abord très timide mais, bien plus grave, en renonçant aux actions structurelles qui auraient permis de réactiver le système bancaire. Pour ce qui est de la réponse monétaire, les cultures monétaires très différentes, voire opposées, entre les pays de la zone euro, ont d’abord empêché une réaction substantielle de la BCE jusqu’en 2011, sous la présidence de Jean-Claude Trichet. Le bagou et le génie communicationnel de Mario Draghi ont certes permis d’éviter l’éclatement désordonné de la zone à partir de 2012 mais son activisme semble désormais buter contre un obstacle insurmontable. Au-delà de la simple question de la politique monétaire, la zone euro est confrontée à son incapacité à mettre au point une architecture économique et financière viable. Plus qu’à une simple erreur d’appréciation technique, il semble que nous ayons affaire à une situation politique en réalité inextricable, liée à l’équilibre bancal entre les grands pays de la zone.

Dans un tel contexte, une épée de Damoclès continue de peser sur les banques européennes, au cœur de la tourmente financière. On cite souvent le problème des taux d’intérêt négatifs de la BCE (qui détériorent effectivement leur rentabilité lorsqu’elles persistent à offrir à leurs déposants des taux positifs). On évoque aussi à juste titre les inquiétudes qui pèsent sur les titres de dette hybride (contingent convertible bonds ou « Coco »), convertibles en actions en cas de difficulté. Ces titres ont été émis en quantité excessive par Deutsche Bank notamment. Le risque qui pèse sur les banques européennes dépasse pourtant de loin ces seuls aspects. L’invocation permanente de « l’union bancaire » ne parvient pas à cacher le fait que celle-ci n’existe simplement pas, au-delà d’un système de surveillance et d’un très modeste dispositif de « résolution » (visant à regrouper, en partie, les moyens pour liquider une banque en faillite). L’assurance commune des dépôts bancaires, au niveau de la zone euro, reste illusoire et taboue, tout comme la constitution d’un dispositif commun de sauvetage bancaire qui permettrait de briser le cercle vicieux entre les difficultés du secteur bancaire d’un pays et les finances de l’Etat en question.

En ce qui concerne les nouveaux dispositifs bancaires qui consistent à mettre à contribution les créditeurs et déposants (à hauteur de 8% du passif de la banque) avant qu’un quelconque soutien public soit apporté, ils sont hautement légitimes. Il s’agit d’éviter que les contribuables aient à payer des sommes astronomiques pour renflouer des banques qui ont pris des risques excessifs. Mais ces dispositifs sont-ils crédibles et viables dans la situation actuelle ? Ce système peut permettre de gérer des cas individuels de banques non systémiques. Mais c’est oublier les interconnexions entre les institutions financières, qui suivent généralement les mêmes tendances et ont recours aux mêmes pratiques, en particulier en période de bulles et de crise. Quand tout un système de déresponsabilisation a opéré pendant des décennies avec la bénédiction des gouvernements (dont les dettes étaient considérées « sans risque »), on ne peut du jour au lendemain décréter, en temps de crise et de chômage de masse, la responsabilisation absolue des créanciers et des déposants. Pour atteindre l’objectif crucial de responsabilisation financière, il faudrait auparavant (ou au moins simultanément) avoir créé une dynamique de rétablissement du système financier et donc de reprise économique. C’est précisément la voie opposée qui a été suivie au sein de la zone euro, à coût de mesures pro-cycliques et d’aggravation de la situation économique. On s’est contenté, tardivement, de pousser les banques à se recapitaliser à des niveaux qui ne les prémunissent certainement pas face à une nouvelle crise généralisée au sein de la zone euro.

Pourtant, la question bancaire est encore plus cruciale pour la zone euro que pour les Etats-Unis. Mario Draghi ne cesse d’affirmer son souhait de développer le financement obligataire des entreprises européennes sur les marchés de capitaux, pour que celles-ci soient moins dépendantes du crédit octroyé par les banques. Il convient de rappeler que 93% des entreprises de la zone euro comptent moins de dix employés (contre environ la moitié aux Etats-Unis) et ne sont guère susceptibles d’accéder au marché obligataire, si ce n’est au travers de programmes douteux de regroupement et de titrisation de petits prêts bancaires. On peut, par ailleurs, douter des bienfaits d’un tel tournant en termes de stabilité financière à long terme. Il s’agit d’une déresponsabilisation supplémentaire de l’acte de prêt (le titre obligataire évoluant, après émission, sur les marchés au gré de l’euphorie liée aux bulles) puisque le sous-jacent, une multitude de petites entreprises en l’occurrence, reste particulièrement opaque. Il est donc illusoire de prétendre imiter le modèle financier américain en la matière. Par ailleurs, comme le financement bancaire est structurellement plus important en Europe qu’aux Etats-Unis, il serait encore plus indispensable de remettre les banques européennes sur le chemin du financement de l’économie. Bien loin d’un tel objectif, on peut voir les réformes financières européennes comme la voie plus ou moins inconsciente vers un système de défaut généralisé. Même s’il offre une certaine cohérence technique, ce système est économiquement illogique. Il porte le risque tangible d’une crise de grande ampleur qui verrait finalement les Etats, en violation des principes brandis aujourd’hui, à nouveau contraints de voler au secours du secteur bancaire en sacrifiant leurs finances.

Les banques centrales semblent être devenues les « esclaves des marchés », comme l’évoquait récemment The Economist, mais ce sont les gouvernements qui leur ont donné le baiser de la mort. Se substituant de fait aux gouvernements incapables de rétablir un système économique et financier viable et de conjurer le spectre de l’effondrement financier, elles alimentent depuis vingt ans l’illusion de solvabilité du système au moyen d’une succession de bulles financières. Par delà le prestige du rôle politique des banques centrales, qui dépasse le simple concept d’indépendance, le caractère oscillatoire du dispositif mine leur crédibilité et entrave désormais leur capacité d’action stratégique. L’inefficacité des mesures de la BCE, en particulier, est le miroir de la faille politique qui fracture irrémédiablement la zone euro.

[1] Voir « Lunch with the FT: Ben Bernanke » par Martin Wolf, 23 octobre 2015. « I think a combination of tax cuts and quantitative easing is very close to being the same thing [helicopter money] ».

[2] Milton Friedman, A Monetary and Fiscal Framework for Economic Stability, American Economic Review 38, pp 245-264, juin 1948.