17.12.2024

Quelle géopolitique du pétrole au temps du Covid-19 ?

Tribune

8 mars 2021

Le maintien à bas niveau de la demande de pétrole, la fragilité des prix et le manque d’investissement à court et moyen terme pourraient bouleverser les rapports de force de la géopolitique de l’énergie. Cette nouvelle donne risque de fragiliser des pays très dépendants de la rente pétrolière. L’impact du Covid-19 sur la géopolitique du pétrole semble donc déterminé à durer. Le point avec Pierre Laboué, chercheur à l’IRIS, en charge de l’Observatoire de la sécurité des flux et des matières énergétiques.

Quel a été l’impact du Covid-19 sur les marchés pétroliers ?

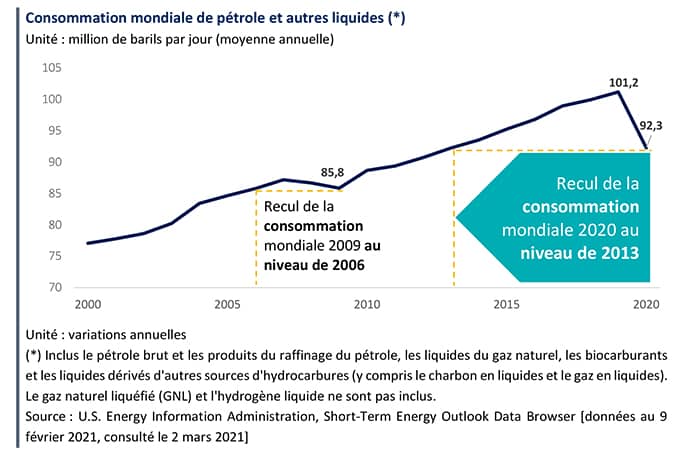

La crise du Covid-19 a provoqué un choc d’une ampleur exceptionnelle sur les marchés pétroliers en 2020. Les restrictions de déplacements et le recul de 4,4% du PIB mondial (FMI)[1] ont provoqué une chute de 8,8% de la consommation de pétrole dans le monde (EIA). Il s’agit d’une contraction sans précédent au cours de ces vingt dernières années. À titre de comparaison, la demande de pétrole n’avait reculé que de 0,6% et 1% lors de la crise économique de 2008/2009.

Ce choc sur la demande a entraîné un nouveau recul des cours mondiaux du pétrole, déjà fragilisés par le ralentissement conjoncturel de la croissance mondiale en 2019 et par des pressions structurelles liées à un excès de capacité de production de pétrole au niveau mondial. Avec la crise du Covid-19, les cours du Brent sont tombés à 41 USD en 2020 en moyenne annuelle, soit leur plus bas niveau historique depuis 2004.

Cette chute des prix s’est même accompagnée d’un épisode inédit sur le marché pétrolier américain. La baisse de la demande a généré des stocks de pétrole tellement importants que le cours du WTI a basculé en territoire négatif à -37,6 USD en avril 2020 : les détenteurs de contrats à terme ont dû payer pour faire enlever le pétrole qui s’accumulait et ne trouvait pas preneur. Au total, le cours du WTI s’est effondré de plus de 100 USD entre le 6 janvier 2020 et le 20 avril.

Quel a été l’impact sur la géopolitique du pétrole en 2020 ?

La crise des marchés pétroliers du Covid-19 a mis sous tension les grands pays au cœur de la géopolitique du pétrole en 2020 : les États-Unis, la Russie et l’Arabie saoudite.

Le Covid-19 a provoqué une véritable crise entre l’Arabie saoudite et la Russie en mars 2020. Ces deux pays sont à la tête de l’OPEP+, un groupe composé des 14 pays de l’OPEP, mené par l’Arabie saoudite, auxquels s’ajoutent 10 autres pays producteurs pétroliers, dont la Russie. L’objectif de ce groupe est de parvenir à réguler les prix mondiaux du pétrole. Face à la chute sans précédent de la demande mondiale, l’OPEP a proposé le 6 mars 2020 à ses partenaires de l’OPEP+ une réduction supplémentaire de leur production de 1,5 mb/j jusqu’à la fin de l’année. Cette proposition s’est heurtée au refus net de la Russie. En réaction, l’Arabie saoudite a rapidement augmenté sa production de pétrole et diminué ses prix à l’exportation pour défendre ses parts de marché de manière agressive. Cette contre-attaque a surpris les marchés et a aggravé la chute des cours du pétrole. Durement pénalisée par cette crise, la Russie a été contrainte de revenir à la table des négociations et de convenir d’un nouvel accord début avril : au lieu d’une coupe de 1,5 mb/j, les membres de l’OPEP+ se sont engagés à diminuer leur production de 9,7 mb/j de mai à juin 2020, puis de 7,7 mb/J sur le deuxième semestre 2020.

La crise pétrolière de 2020 a également sérieusement ébranlé le premier producteur mondial : les États-Unis. La chute des cours du Brent et du WTI a rendu la production états-unienne, qui s’appuie sur l’exploitation de pétrole de schiste, en partie non rentable. Mais les coûts de production du pétrole de schiste sont nettement plus élevés que le pétrole conventionnel exploité en Arabie saoudite ou en Russie.

La crise du Covid-19 a mis l’industrie pétrolière américaine en grande difficulté. Le nombre de rigs en opération pour la production de pétrole et de gaz est tombé à 250 unités en août 2020, le plus bas niveau enregistré aux États-Unis depuis 1973. D’après le cabinet d’avocat d’affaires Haynes and Boone, environ 250 compagnies pétrolières se sont placées sous le régime des faillites entre janvier et octobre 2020[2], dont Chesapeak Energy, California Resources et Ultra Petroleum Corp. Au total, les compagnies pétrolières américaines auraient licencié environ 14% de leurs salariés, selon le cabinet Deloitte[3].

L’ampleur de cette crise a d’ailleurs poussé les États-Unis à se rapprocher de l’OPEP+ pour tenter de contenir la chute des cours du baril et sauver l’industrie pétrolière du schiste états-unien. Fait rare, le président Donald Trump, alors en course pour sa réélection, s’était même engagé à réduire la production des États-Unis au bénéfice de son voisin, le Mexique, qui menaçait de faire dérailler l’accord de l’OPEP+ d’avril 2020 en refusant de prendre sa part dans la réduction de 10% de la production mondiale.

Cette crise transforme-t-elle la géopolitique du pétrole ?

La crise du Covid-19 n’est pas qu’une crise conjoncturelle : elle pourrait bouleverser la géopolitique du pétrole de manière structurelle.

La demande mondiale d’or noir restera déprimée dans les prochaines années, malgré une reprise des cours du Brent plus rapide et plus forte qu’attendu en début d’année 2021. Historiquement, la chute des cours du pétrole permet de soutenir la croissance économique et d’alimenter la relance de la consommation. Mais la crise du Covid-19 est une crise sanitaire et c’est la réduction de la mobilité qui comprime en partie la demande de pétrole pour les transports. Selon les estimations de l’EIA, la demande mondiale de pétrole ne récupérera son niveau d’avant crise qu’à la fin 2022.

Ce phénomène pourrait s’accompagner à plus long terme d’un désinvestissement progressif du secteur pétrolier. La major pétrogazière BP a émis l’hypothèse que la consommation de pétrole a atteint son pic en 2019 et déclinera jusqu’en 2050, dans ses trois scénarios (Rapid, Net Zero et Business as usual)[4]. En effet, la crise du Covid-19 s’ajoute et amplifie des tendances de fond déjà existantes comme la transition énergétique. Les incertitudes des marchés pétroliers combinées à l’essor des énergies renouvelables et l’arrivée à maturité de nouvelles technologies décarbonées commencent à dégrader l’opinion des investisseurs dans le secteur des énergies fossiles. D’après les résultats d’un sondage conduit auprès de 148 investisseurs par BCG, un cabinet de conseil, 46% des répondants affirmaient être en désaccord avec l’affirmation « O&G is a more attractive investment than renewables » et 51% désapprouvaient la proposition « O&G stocks will take up an increasing role in my portfolio over the next 10 years »[5].

Enfin, l’Afrique du Nord et le Moyen-Orient pourraient être deux régions particulièrement exposées aux secousses provoquées par l’impact du Covid-19 sur les marchés pétroliers. L’Algérie a besoin d’un baril à 135 USD pour équilibrer sa balance fiscale en 2021. Ce chiffre est de 124 USD pour la Libye et de 395 USD pour l’Iran, d’après les estimations du FMI[6]. Sans compter que la crise du Covid-19 a déjà fragilisé les économies de nombreux pays pétroliers, dont la rente risque de ne pas suffire à maintenir de fragiles équilibres sociaux et politiques, à l’instar de l’Irak. Le recul des investissements dans le secteur pétrolier représenterait aussi un défi pour des régions comme le Kurdistan irakien, très dépendant de sa production pétrolière pour assurer son autonomie vis-à-vis de Bagdad.

——————————————-

[1] BP, « Energy Outlook : 2020 Edition », septembre 2020

[2] BCG Center for Energy Impact, « Oil & Gas Investor Survey » via Axios, « What investors think about the future of fossil fuels », 16 octobre 2020 [consulté le 3 mars 2021]

[3] FMI, « Regional Economic Outlook : Middle East and Central Asia – Statistical Appendix », septembre 2020 [consulté le 2 mars 2021]

[4] FMI, IMF Datamapper, Real GDP growth (Annual percent change) [consulté le 2 mars 2021]

[5] Haynes & Boone, « Oil patch bankruptcy monitor », 31 décembre 2020

[6] Deloitte, « Perspectives – 2021 oil and gas industry outlook – Exploring oil and gas trends and impact of COVID-19 », [consulté le 3 mars 2021]

—————–

Cet article est publié dans le cadre de l’Observatoire (Dés)information & Géopolitique au temps du Covid-19 de l’IRIS.