17.12.2024

Cuivre : quel avenir pour ce métal essentiel à la transition énergétique ?

Presse

11 juillet 2019

Shutterstock

Présentes dans de nombreuses technologies de décarbonation, les matières premières minérales sont essentielles à la transition énergétique. À la fois de manière directe, pour les intégrer dans les technologies, et indirecte, pour les inclure dans un composant lié mais indépendant de la technologie, à l’image des batteries pour les véhicules électriques.

L’ensemble des innovations de décarbonation est ainsi dépendant de la disponibilité de minerais devenus « stratégiques ».

Si l’on s’appuie généralement sur les exemples du lithium, du cobalt et des terres rares pour illustrer les aspects systémiques de la transition énergétique, il ne faut pas oublier que cette dynamique pourrait, avant tout, engendrer des conséquences majeures sur les grands marchés de métaux non ferreux (aluminium, cuivre, nickel, etc.) ; mais également sur le secteur de l’acier, des granulats ou de l’eau.

Aujourd’hui, le cuivre est utilisé à près de 35 % pour des usages électriques (distribution, transmission et systèmes électriques des bâtiments) et cette part pourrait enregistrer une accélération avec le déploiement des énergies renouvelables.

Dans le contexte de la transition énergétique, cette matière première structurelle semble être un cas d’étude intéressant concernant les questions de « criticité » de certaines ressources.

Étant donné que les secteurs de l’électricité et des transports sont les principaux émetteurs de gaz à effet de serre, il est crucial de savoir si la disponibilité du cuivre peut constituer un frein au déploiement des technologies bas-carbone.

Panorama du marché du cuivre

IWCC/ICA

USGS, CC BY-NC-SA

USGS

Le cuivre est utilisé dans de nombreux secteurs, tels que l’industrie de la construction (plomberie, toiture, construction navale et bardage), le secteur de l’énergie (centrales électriques et infrastructures électriques), celui de l’industrie, des transports ou des produits finis : dans de nombreux pays, c’est le principal composant des pièces de monnaie, accessoires pour le logement, chauffe-eau, etc.

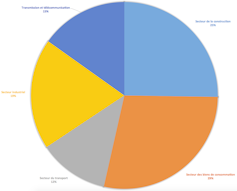

Le secteur des biens de consommation (appareils électroménagers, instruments de climatisation et de réfrigération, électronique industrielle et commerciale, et informatique) représente 29 % de la consommation de cuivre, suivi par celui de la construction (25 %), de l’industrie (19 %), de la transmission électrique (15 %) et enfin des transports (12 %).

De fait, le cuivre est largement utilisé dans des applications à longue durée de vie, allant jusqu’à plusieurs décennies. On estime ainsi que les deux tiers du cuivre produit depuis 1900 étaient encore utilisés en 2010.

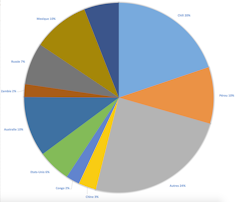

Par conséquent, la période pendant laquelle le cuivre peut rester immobilisé dans des produits encore en service constitue un obstacle majeur à sa réutilisation. Ce métal n’est pas uniformément réparti dans la croûte terrestre, comme le montre la répartition géographique des réserves et de la production. Près de la moitié des réserves mondiales sont situées en Amérique centrale et en Amérique du Sud, principalement au Chili et au Pérou.

Cuivre et transition énergétique mondiale

Dans de nombreuses régions du monde, la décarbonation des mix énergétiques et électriques est devenue une priorité pour répondre aux objectifs climatiques internationaux et aux problématiques de pollutions locales. Cette dynamique pourrait contribuer à alimenter la demande en cuivre dans les secteurs du transport et de l’électricité au sens large (réseaux et centrales) dans les années à venir.

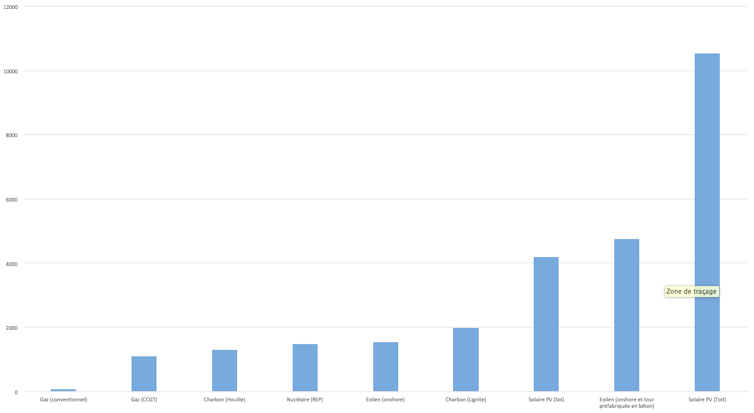

En outre, la substitution des technologies traditionnelles par des solutions décarbonées aura des conséquences sur la demande en cuivre puisque le contenu en cuivre de ces dernières est plus important que ce soit dans le secteur électrique ou le transport. Ainsi, les principaux moyens de production électrique renouvelables (solaire et éolien) ont des contenus supérieurs en cuivre en puissance installée aux moyens de production carbonés (charbon et gaz).

Ecoinvent. CCGT : Combine Cycle Gas turbine ; PWR : Pressurized Water Reactor ; PV : Photovoltaic, CC BY-NC-SA

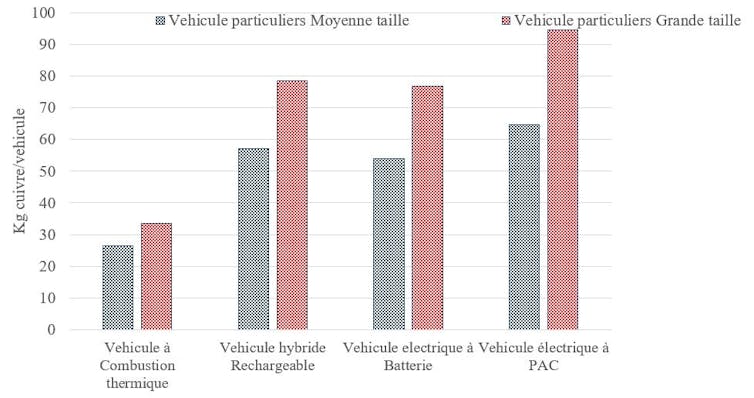

La même tendance est observée pour les véhicules de transport routier. Par rapport aux véhicules conventionnels, les électriques contiennent trois à neuf fois plus de cuivre.

GREET2, CC BY-NC-SA

Scénarios d’évolution de la demande en cuivre

Dans le cadre du projet Generate, nous avons examiné deux scénarios climatiques afin d’évaluer l’impact de la transition énergétique sur le marché du cuivre :

- le scénario 4 °C qui est cohérent avec la limitation de l’augmentation de la température moyenne mondiale prévue de 2100 à 4 °C ;

- le scénario 2 °C qui est un scénario plus ambitieux, traduisant les objectifs climatiques de limiter le réchauffement climatique à 2 °C d’ici 2100.

Dans les deux scénarios, la capacité de production de cuivre devra augmenter considérablement. Ils tendent à montrer qu’une décarbonation des secteurs électriques et du transport pourrait engendrer une diminution marquée de la marge de sécurité d’approvisionnement en cuivre – c’est-à-dire du rapport entre la consommation cumulée de cuivre entre 2005 et 2055 et les ressources actuelles.

La marge de sécurité se situe ainsi à 17,3 % pour le scénario de référence, et à moins de 4 % pour le scénario 2 °C. Pour saisir l’ampleur de ces transformations, les réserves mondiales de cuivre de 2017 devront être multipliées respectivement par 2,2 et par 2,55 entre 2010 et 2055 dans un scénario de 4 °C et 2 °C.

Un effort supplémentaire important sur le développement des réserves de cuivre sera donc nécessaire. Compte tenu de l’évolution historique des réserves de cuivre, l’augmentation semble réalisable. En 1996, l’USGS (United States Geological Survey) estimait les réserves mondiales de cuivre à 310 Mt. En 2015, l’Institut a révisé ses estimations à 700 Mt. Cette évolution correspond à une multiplication par 2,25 des réserves sur seulement 20 ans, suggérant que les besoins mondiaux en cuivre pourraient probablement être satisfaits d’ici à 2055.

Calcul des auteurs, CC BY-NC-SA

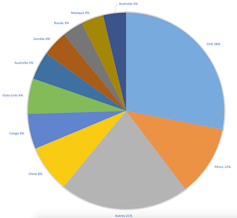

Dans ce contexte, l’Amérique latine pourrait obtenir une rente supplémentaire pour l’extraction de ces ressources (dans un scénario de 2 °C) et les pays de la région qui détiennent la grande majorité des ressources en cuivre (Chili et Pérou) constitueraient un puissant duopole sur le marché du cuivre.

Cet ensemble pourrait toutefois être confronté à une frange concurrentielle de petits producteurs de cuivre. Selon nos résultats, l’Afrique, l’Asie centrale et le Caucase, le Canada, le Mexique, la Russie, les États-Unis et les autres pays en développement d’Asie sont les régions qui disposent de ressources en cuivre suffisantes pour satisfaire leur demande intérieure et exporter vers d’autres régions dans les deux scénarios.

La question de l’eau au Chili

Selon notre exercice de modélisation, on peut s’attendre à ce que le Chili renforce son rôle dans la production de cuivre en alimentant la demande mondiale. En ce sens, les ressources en cuivre du pays sont cruciales pour gérer la transition énergétique mondiale. Il serait donc tentant de conclure que le Chili bénéficiera de l’accompagnement de la demande croissante de cuivre.

Pourtant, le secteur de la production du cuivre au Chili pourrait souffrir des limites naturelles de son propre écosystème. L’évolution du secteur chilien du cuivre est ainsi directement liée aux ressources en eau. L’autorité chilienne chargée de la gestion de l’eau a récemment annoncé une réduction progressive des permis d’extraction d’eau et l’interdiction d’accorder de nouveaux permis d’exploitation minière dans les zones soumises à un certain stress hydrique.

À titre d’exemple, la mine Escondida, la plus grande mine de cuivre au monde, est autorisée à pomper 1 400 litres par seconde d’eau du sol par seconde. Entre 2020 et 2030, ce taux d’extraction devra tomber à 640 litres par seconde. Dans un contexte de baisse des teneurs en minerai, cette réduction est d’autant plus problématique que l’eau est une ressource importante dans les opérations de concentration du minerai. Et son utilisation est proportionnelle à la teneur en métaux des minerais extraits.

Le changement climatique est également un facteur qui réduit la disponibilité des ressources en eau. La solution technique choisie pour répondre aux besoins du secteur minier chilien est l’utilisation de l’eau de mer. Cochilco, la Commission chilienne du cuivre, prévoit une augmentation de 290 % de l’utilisation de l’eau de mer entre 2016 et 2028 pour alimenter les mines chiliennes.

Les consommations d’eau douce et d’eau de mer de l’industrie minière devraient presque atteindre le même niveau en 2028. Cette conversion à l’eau de mer de l’industrie minière chilienne posera plusieurs défis.

Les sites miniers chiliens sont en effet généralement situés dans des zones extrêmement arides et à haute altitude. L’utilisation de l’eau de mer implique potentiellement son dessalement, son transport par canalisations nécessitant des systèmes de pompage et son intégration dans les processus miniers.

L’utilisation directe de l’eau de mer nécessiterait alors des installations adaptées, en raison des interactions entre les éléments chimiques présents dans le minerai et l’eau de mer. Enfin, le coût d’utilisation de l’eau de mer dans les mines est plus élevé au Chili, du fait de l’altitude des mines et du coût plus élevé de l’énergie, par rapport aux autres pays miniers.

Des prix et une concurrence accrus

L’évolution de l’industrie minière chilienne est donc au cœur des enjeux de la transition énergétique. Saura-t-elle répondre à la demande mondiale de cuivre à un coût économique et environnemental concurrentiel ? Les dépenses en eau et en énergie pour produire les minerais nécessaires aux technologies bas carbone doivent ainsi être au cœur de nos préoccupations.

Nos résultats soulignent que le taux d’augmentation de la consommation mondiale de cuivre prévisible dans un scénario 2 °C devrait exercer une pression sur la capacité de production de cuivre existante. Dans ce contexte, on peut craindre une augmentation rapide des prix du cuivre et une concurrence entre les différents secteurs pour la consommation de cuivre.

Un tel phénomène affecterait sans doute le processus de transition énergétique et traduit donc l’importance des politiques visant à atténuer les tendances futures de la demande, notamment le recyclage et les politiques publiques sur le transport.

Si notre scénario montre le poids des ressources en cuivre détenues par le Chili et le Pérou, il n’élimine pas l’incertitude quant à la capacité et la volonté de ces pays de continuer à accroître leurs capacités de production de cuivre, notamment en raison des externalités environnementales (eau et pollution locale) causées par l’exploitation du minerai produit.

Samuel Carcanague, chercheur à l’Institut de relations internationales et stratégiques (IRIS) a participé à la rédaction de cet article.

Emmanuel Hache, Économiste et prospectiviste, IFP Énergies nouvelles, Auteurs fondateurs The Conversation France; Clément Bonnet, Économiste, IFP Énergies nouvelles ; Gondia Sokhna Seck, Spécialiste modélisation et analyses des systèmes énergétiques, IFP Énergies nouvelles et Marine Simoën, Ingénieure de recherche en économie, IFP Énergies nouvelles

Cet article est republié à partir de The Conversation sous licence Creative Commons. Lire l’article original.